POTPUT

Potput singkatan dari pemotongan dan pemungutan. Istilah ini dimaksudkan dengan cicilan Pajak Penghasilan. Diatur mulai Pasal 21 sampai dengan Pasal 26 UU PPh. Pasal-pasal ini termasuk BAB Pelunasan Pajak Dalam Tahun Berjalan. Sesuai namanya, cicilan PPh ini akan diperhitungkan atau dikreditkan di akhir tahun menjadi PPh Orang Pribadi atau PPh Badan.

Perbedaan pemotongan dan pemungutan bisa dilihat dari sisi penghasilan atau biaya. Seperti yang pernah saya jelaskan di posting tahun 2010, bahwa pemotongan itu maksudnya memotong penghasilan orang lain. Dipotong pada saat telah ada penghasilan. Sedangkan pemungutan itu dipungut atas biaya (biaya pembelian). Belum menjadi penghasilan. Baik pemotong maupun pemungut sama-sama kepanjangan tangan fiskus untuk menyetorkan pajak ke Kas Negara. Kedua istilah menggunakan bahasa Inggris "withholding taxes". Karena itu lebih umum disebut potput karena lebih pas untuk menterjemahkan withholding taxes.

Pasal 20 Undang-Undang PPh 1984:

- Pajak yang diperkirakan akan terutang dalam suatu tahun pajak, dilunasi oleh Wajib Pajak dalam tahun pajak berjalan melalui pemotongan dan pemungutan pajak oleh pihak lain, serta pembayaran pajak oleh Wajib Pajak sendiri.

- Pelunasan pajak sebagaimana dimaksud pada ayat (1) dilakukan untuk setiap bulan atau masa lain yang ditetapkan oleh Menteri Keuangan.

- Pelunasan pajak sebagaimana dimaksud pada ayat (1) merupakan angsuran pajak yang boleh dikreditkan terhadap Pajak Penghasilan yang terutang untuk tahun pajak yang bersangkutan, kecuali untuk penghasilan yang pengenaan pajaknya bersifat final.

PPh FINAL

Selain cicilan, pemotongan PPh juga ada yang disebut FINAL. Istilah PPh Final menurut saya mengacu pada metode penghitungan pajak terutang. PPh Final menggunakan dasar pengenaan bruto dan langsung dikalikan dengan tarif. Metode ini disebut juga "flat". PPh Final diatur di Pasal 4 ayat (2) UU PPh.

Istilah final juga harus dilihat dari sisi penerima penghasilan. Perbedaan metode penghitungan PPh terutang justru akan terlihat dari sisi penerima penghasilan. Jadi flat itu harus dilihat dari sisi penerima penghasilan atau pihak yang dipotong.

Sedangkan dari sisi pemotong PPh maka tidak ada perbedaan antara final dan non-final. Pemotong memiliki kewajiban untuk memotong dan menyetor pajak yang dipotong ke bank persepsi. Kemudian melaporkan pemotongan tersebut melalui SPT Masa. Ini berlaku baik untuk PPh final maupun non-final.

Pemotong juga memiliki kewajiban untuk membuat Bukti Potong. Dokumen yang menunjukkan bahwa atas penghasilan tersebut telah dibayarkan pajaknya sesuai dengan ketentuan perpajakan. Bukti Potong ini wajib diberikan kepada penerima penghasilan. Bukti Potong memiliki fungsi setara dengan Surat Setoran Pajak (SSP). Pada akhir tahun, Bukti Potong inilah yang akan diperhitungkan atau dikreditkan di PPh OP atau PPh Badan.

Dari sisi penerima penghasilan, maka kewajiban penerima penghasilan adalah melaporkan penghasilan yang diterima. Apapun jenis penghasilannya. Baik penghasilan yang dikenakan tarif umum, tarif final, maupun bukan objek. Semuanya dilaporkan.

Pelaporan penghasilan yang dimaksud adalah pelaporan SPT Tahunan baik SPT Tahunan PPh Orang Pribadi maupun SPT Tahunan PPh Badan. Penerima penghasilan wajib menghitung pajak terutang, menyetor kekurangan pajak terutang, dan melaporkankan ke kantor pajak baik melalui yang tercetak maupun efiling.

Pada saat Wajib Pajak menghitung pajak terutang, Bukti Potong dan SSP yang ada harus dipersiapkan. Bukti Potong dan SSP juga termasuk yang dilaporkan dalam SPT Tahunan. Kedua merupakan bukti pembayaran pajak. Hanya saja terdapat perbedaan antara penghasilan dan bukti pembayaran pajak. Jika penghasilan wajib hukumnya dilaporkan semuanya, tetapi bukti pembayaran tidak wajib dilaporkan semuanya. Kenapa? Karena memperhitungkan pajak yang telah dibayar merupakan hak Wajib Pajak. Boleh dikreditkan semua, boleh juga dikreditkan sebagian. Bukti pembayaran pajak yang dikreditkan di SPT Tahunan wajib dilampirkan. Jika tidak dilampirkan, bisa dianggap tidak lengkap. Dan SPT yang tidak lengkap dianggap bukan SPT.

Jadi, dari sisi penerima penghasilan, Wajib Pajak wajib hukumnya melaporkan semua penghasilan baik yang final, maupun non-final, bahkan penghasilan yang bukan objek.

Perbedaan Pasal 4 ayat (2) dan Pasal 15

Ada juga pemotongan PPh yang termasuk jenis final tetapi diatur di Pasal 15 UU PPh. Apa perbedaan PPh Final Pasal 4 ayat (2) dengan Pasal 15? Sebenarnya Pasal 15 itu mengatur norma penghitungan khusus untuk menghitung penghasilan neto Wajib Pajak tertentu. Sedangkan Pasal 4 ayat (2) memang secara jelas menyebut bahwa penghasilan tersendiri dalam pengenaan pajak atas jenis penghasilan tertentu.

Tetapi PP 46 yang "membingungkan". Dasar hukum PP 46 sebenarnya Pasal 4 ayat (2) UU PPh. Tetapi kenakan terhadap Wajib Pajak tertentu. Artinya, dasar hukum PP 46 harusnya Pasal 15 dong? Salah kamar? Mungkin perumus PP 46 punya argumentasi sendiri.

Sesuai ketentuan pada ayat (1), penghasilan-penghasilan sebagaimana dimaksud pada ayat ini merupakan objek pajak. Namun, berdasarkan pertimbangan-pertimbangan antara lain:

- perlu adanya dorongan dalam rangka perkembangan investasi dan tabungan masyarakat;

- kesederhanaan dalam pemungutan pajak;

- berkurangnya beban administrasi baik bagi Wajib Pajak maupun Direktorat Jenderal Pajak;

- pemerataan dalam pengenaan pajaknya; dan

- memperhatikan perkembangan ekonomi dan moneter,

atas penghasilan-penghasilan tersebut perlu diberikan perlakuan tersendiri dalam pengenaan pajaknya.

Perlakuan tersendiri dalam pengenaan pajak atas jenis penghasilan tersebut termasuk sifat, besarnya, dan tata cara pelaksanaan pembayaran, pemotongan, atau pemungutan diatur dengan Peraturan Pemerintah.

Ini penjelasan Pasal 15 UU PPh

Ketentuan ini mengatur tentang Norma Penghitungan Khusus untuk golongan Wajib Pajak tertentu, antara lain perusahaan pelayaran atau penerbangan internasional, perusahaan asuransi luar negeri, perusahaan pengeboran minyak, gas dan panas bumi, perusahaan dagang asing, perusahaan yang melakukan investasi dalam bentuk bangun-guna-serah ("build, operate, and transfer").

Untuk menghindari kesukaran dalam menghitung besarnya Penghasilan Kena Pajak bagi golongan Wajib Pajak tertentu tersebut, berdasarkan pertimbangan praktis, atau sesuai dengan kelaziman pengenaan pajak dalam bidang-bidang usaha tersebut, Menteri Keuangan diberi wewenang untuk menetapkan Norma Penghitungan Khusus guna menghitung besarnya penghasilan neto dari Wajib Pajak tertentu tersebut.

MENGHITUNG PPh POTPUT

Bagian dibawah ini merupakan copas dari buku Oasis Pemotongan/Pemungutan PPh edisi 2013 yang dibuat oleh DJP. Silakan bandingkan isinya. Memang ada perbedaan karena beda media (antara pdf dan web), tidak semua dicopas.

Jika ada kesalahan copas, silakan berikan komentar.

PPh Pasal 4 ayat (2) Bunga Deposito dan

Tabungan Lainnya

Objek PPh yang bersifat final adalah bunga deposito, bunga tabungan lainnya, dan diskonto Sertifikat Bank Indonesia (SBI).Besarnya PPh yang bersifat final yang dipotong adalah 20% dari jumlah bruto, sebagaimana ditunjukkan dalam bagan di bawah ini:

Yang tidak dipotong PPh yang bersifat final adalah:

- bunga dari deposito/tabungan/SBI sepanjang jumlah deposito/tabungan/SBI tidak lebih dari Rp7.500.000,00 dan bukan merupakan jumlah yang dipecah-pecah;

- bunga diskonto yang diterima atau diperoleh bank yang didirikan di Indonesia atau cabang bank luar negeri di Indonesia;

- bunga deposito/tabungan/diskonto SBI yang diterima atau diperoleh Dana Pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan sepanjang dananya diperoleh dari sumber pendapatan sebagaimana dimaksud dalam Pasal 29 Undang-Undang Nomor 11 Tahun 1992 tentang Dana Pensiun;

- bunga tabungan pada bank yang ditunjuk Pemerintah dalam rangka pemilikan rumah sederhana dan sangat sederhana, kaveling siap bangun untuk rumah sederhana dan sangat sederhana, atau rumah susun sederhana sesuai dengan ketentuan yang berlaku, untuk dihuni sendiri.

Peraturan yang terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan berupa bunga deposito/bunga tabungan/ diskonto SBI adalah:

- Peraturan Pemerintah Nomor 131 Tahun 2000;

- Keputusan Menteri Keuangan Nomor 51/KMK.04 /2001;

- Peraturan Direktur Jenderal Pajak Nomor PER-01/PJ/2013.

Pemotongan PPh Atas Penghasilan Bunga Tabungan

Contoh pemotongan bagi hasil tabungan syariah:

Pemotongan PPh Atas Penghasilan Bagi Hasil Bank Syariah

Contoh pemotongan penghasilan yang diterima bukan subjek pajak:

Pemotongan PPh Atas Penghasilan yang Diterima oleh Bukan Subjek Pajak

Contoh pemotongan penghasilan yang diterima dana pensiun:

Contoh Pemotongan PPh Atas Penghasilan Diskonto Sertifikat Bank Indonesia Yang Diterima Dana Pensiun

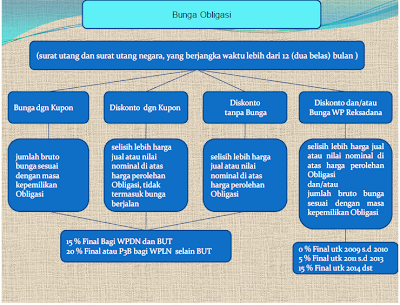

PPh Pasal 4 ayat (2) Bunga Obligasi dan Surat Utang Negara

Diskonto negatif atau rugi pada saat penjualan Obligasi dapat diperhitungkan dengan penghasilan bunga berjalan.

Skema tarif pemotongan PPh yang bersifat final dan dasar pengenaan pajak atas penghasilan berupa Bunga Obligasi adalah sebagai berikut: Tidak dilakukan pemotongan PPh bersifat final atas bunga obligasi yang diterima oleh:

|

- Wajib Pajak dana pensiun yang pendirian atau pembentukannya telah disahkan oleh Menteri Keuangan, dan

- Wajib Pajak bank yang didirikan di Indonesia atau cabang bank luar negeri di Indonesia.

- Peraturan Pemerintah Nomor 16 Tahun 2009;

- Peraturan Menteri Keuangan Nomor 85/PMK.03/2011 sebagaimana telah diubah dengan Peraturan Menteri Keuangan Nomor 7/PMK.011/2012.

Contoh-contoh terkait bunga obligasi dan surat utang negara:

1. Contoh Pemotongan PPh Atas Bunga Obligasi yang Diperoleh Wajib Pajak Badan

2. Contoh Pemotongan PPh Atas Bunga Obligasi yang Diperoleh Perusahaan Reksadana

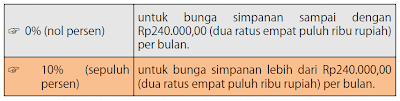

PPh Pasal 4 ayat (2) Bunga Simpanan yang Dibayarkan Koperasi kepada Anggota

Koperasi Orang Pribadi

Objek PPh yang bersifat final adalah bunga simpanan yang dibayarkan oleh koperasi yang didirikan di Indonesia kepada anggota koperasi orang pribadi.Besarnya tarif pemotongan PPh yang bersifat final adalah:

| ||

- Peraturan Pemerintah Nomor 15 Tahun 2009;

- Peraturan Menteri Keuangan Nomor 112/PMK.03/ 2010.

Contoh Pemotongan PPh Atas Bunga Simpanan Koperasi

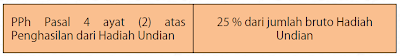

PPh Pasal 4 ayat (2) Hadiah Undian

Tarif pemotongan PPh yang bersifat final adalah 25% dari jumlah bruto hadiah undian dan dipotong oleh penyelenggara undian.

Peraturan terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan berupa hadiah undian adalah Peraturan Pemerintah Nomor 132 Tahun 2000.

Contoh pemotongan penghasilan hadiah undian:

1. Pemotongan PPh Atas Penghasilan Hadiah Undian Berupa Uang Tunai

2. Pajak Penghasilan Atas Hadiah Undian Berupa Rumah

PPh Pasal 4 ayat (2) Transaksi Saham

Objek PPh yang bersifat final adalah penghasilan dari penjualan saham di bursa.

Tarif pemungutan PPh yang bersifat final adalah 0,1% dari jumlah bruto nilai transaksi penjualan saham.

Khusus untuk transaksi penjualan saham pendiri berlaku ketentuan sebagai berikut:

- transaksi penjualan saham pendiri dikenakan tambahan PPh dengan tarif 0,5% (setengah persen) dari nilai saham perusahaan pada saat penutupan bursa di akhir tahun 1996;

- dalam hal saham perusahaan diperdagangkan di bursa efek setelah 1 Januari 1997, maka nilai saham pendiri ditetapkan sebesar harga saham pada saat penawaran umum perdana;

- Penyetoran tambahan PPh atas saham pendiri dilakukan oleh emiten atas nama pemilik saham pendiri: (1) selambat-lambatnya 6 (enam) bulan setelah ditetapkannya Peraturan Pemerintah Nomor 14 Tahun 1997 (tanggal 29 Mei 1997), apabila saham perusahaan telah diperdagangkan di bursa efek sebelum Peraturan Pemerintah Nomor 14 Tahun 1997 ditetapkan; (2) selambat-lambatnya 1 (satu) bulan setelah saham tersebut diperdagangkan di bursa, apabila saham perusahaan baru diperdagangkan di bursa efek pada saat atau setelah Peraturan Pemerintah Nomor 14 Tahun 1997 ditetapkan (tanggal 29 Mei 1997);

Wajib Pajak yang memilih untuk memenuhi kewajiban PPhnya selain saham pendiri selain diatas, atas penghasilan dari transaksi penjualan saham pendiri dikenakan PPh sesuai dengan tarif umum sebagaimana dimaksud dalam Pasal 17 Undang-undang PPh.

Dengan demikian tarif pemotongan PPh Pasal 4 ayat (2) atas penghasilan dari transaksi penjualan saham di Bursa Efek adalah sebagai berikut:

Peraturan terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan dari transaksi penjualan saham di bursa adalah:

- Peraturan Pemerintah Nomor 41 Tahun 1994 sebagaimana telah diubah dengan Peraturan Pemerintah Nomor 14 Tahun 1997;

- Keputusan Menteri Keuangan Nomor 282/KMK.04/ 1997

PPh Pasal 4 ayat (2) Pengalihan Hak atas Tanah dan/atau Bangunan

Objek PPh yang bersifat final adalah penghasilan dari pengalihan hak atas tanah dan/atau bangunan meliputi penjualan, tukarmenukar, perjanjian pemindahan hak, pelepasan hak, penyerahan hak, lelang, hibah, atau cara lain yang disepakati.Tarif PPh yang bersifat final atas pengalihan hak atas tanah dan/ atau bangunan:

- selain Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan sebesar 5% dari jumlah bruto nilai pengalihan tersebut;

- bagi Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan:

- 1% (satu persen) dari jumlah bruto nilai pengalihan untuk pengalihan Rumah Sederhana dan Rumah Susun Sederhana; dan

- 5% (lima persen) dari jumlah bruto nilai pengalihan untuk pengalihan lainnya.

Pembebasan PPh yang bersifat final diberikan dengan penerbitan Surat Keterangan Bebas:

- orang pribadi yang mempunyai penghasilan di bawah PTKP yang jumlah bruto pengalihan hak atas tanah dan/ atau bangunannya kurang dari Rp60.000.000,00 (enam puluh juta rupiah) dan bukan merupakan jumlah yang dipecah-pecah;

- orang pribadi yang melakukan pengalihan hak atas tanah dan/atau bangunan sehubungan dengan hibah yang diberikan kepada keluarga sedarah dalam garis keturunan lurus satu derajat, dan kepada badan keagamaan atau badan pendidikan atau badan sosial atau pengusaha kecil termasuk koperasi yang ditetapkan oleh Menteri Keuangan, sepanjang hibah tersebut tidak ada hubungannya dengan usaha, pekerjaan, kepemilikan, atau penguasaan antara pihak-pihak yang bersangkutan;

- badan yang melakukan pengalihan hak atas tanah dan/ atau bangunan sehubungan dengan hibah yang diberikan kepada badan keagamaan atau badan pendidikan atau badan sosial atau pengusaha kecil termasuk koperasi yang ditetapkan oleh Menteri Keuangan, sepanjang hibah tersebut tidak ada hubungannya dengan usaha, pekerjaan, kepemilikan, atau penguasaan antara pihak-pihak yang bersangkutan; atau

- pengalihan hak atas tanah dan/atau bangunan sehubungan dengan warisan.

Pembebasan PPh yang diberikan secara langsung tanpa penerbitan Surat Keterangan Bebas:

- orang pribadi atau badan yang menerima atau memperoleh penghasilan dari pengalihan hak atas tanah dan/atau bangunan kepada pemerintah guna pelaksanaan pembangunan untuk kepentingan umum yang memerlukan persyaratan khusus;PENJELASAN UMUM

- pengalihan hak atas tanah dan/atau bangunan yang dilakukan oleh orang pribadi atau badan yang tidak termasuk subjek pajak.

Nilai pengalihan hak adalah nilai yang tertinggi antara nilai berdasarkan Akta Pengalihan Hak dengan Nilai Jual Objek Pajak tanah dan/atau bangunan yang bersangkutan sebagaimana dimaksud dalam Undang-Undang Pajak Bumi dan Bangunan.

Apabila diketahui berdasarkan data atau kejadian sebenarnya, jumlah bruto nilai pengalihan menurut akta pengalihan hak atas tanah dan/atau bangunan maupun Nilai Jual Objek Pajak tanah dan/atau bangunan yang bersangkutan lebih rendah dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan yang sebenarnya, maka besarnya Pajak Penghasilan dihitung dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan yang sebenarnya.

Dalam hal pengalihan hak kepada instansi Pemerintah maka nilai pengalihan hak adalah nilai berdasarkan keputusan pejabat yang bersangkutan.

Pengalihan hak atas tanah dan/atau bangunan dilakukan di cabang maka pembayaran PPh dan penyampaian SPT Masa PPh Pasal 4 ayat (2) atas penghasilan dari pengalihan hak atas tanah dan/atau bangunan tersebut dilakukan oleh cabang. Namun seluruh pembayaran PPh atas penghasilan dari pengalihan hak atas tanah dan/atau bangunan yang dilakukan di cabang harus dikonsolidasi oleh pusat dan dilaporkan dalam SPT Tahunan PPh.

Peraturan terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan dari pengalihan hak atas tanah dan/atau bangunan adalah :

- Peraturan Pemerintah Nomor 48 Tahun 1994 sebagaimana telah diubah terakhir dengan Peraturan Pemerintah Nomor 71 Tahun 2008;

- Keputusan Menteri Keuangan Nomor 635/KMK.04/1994 sebagaimana telah diubah terakhir dengan Peraturan Menteri Keuangan Nomor 243/PMK.03/ 2008;

- Peraturan Direktur Jenderal Pajak Nomor PER-26/ PJ/2010;

- Peraturan Direktur Jenderal Pajak Nomor PER-28/ PJ/2009;

- Peraturan Direktur Jenderal Pajak Nomor PER-30/ PJ/2009;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-30/PJ/2013.

- Contoh Pengalihan Hak atas Tanah dan/atau Bangunan yang Dilakukan Antara Dua Wajib Pajak Orang Pribadi

- Contoh Pengalihan Hak atas Tanah dan/atau Bangunan kepada Pemerintah guna Pelaksanaan Pembangunan

- Contoh Pengalihan Hak atas Tanah dan/atau Bangunan kepada Pemerintah guna Pelaksanaan Pembangunan untuk Kepentingan Umum yang Memerlukan Persyaratan Khusus

- Contoh Pemotongan PPh Atas Penghasilan Dari Pengalihan BTS

- Contoh Perlakukan Perpajakan Atas Transaksi Pengalihan Hak atas Tanah dan/atau Bangunan Karena Warisan

- Contoh Pemajakan Yang Timbul Karena Perjanjian Pengikatan Jual Beli (PPJB)

PPh Pasal 4 ayat (2) Persewaan Tanah dan/atau Bangunan

Objek PPh yang bersifat final adalah penghasilan dari sewa tanah dan/atau bangunan berupa tanah, rumah, rumah susun, apartemen, kondominium, gedung perkantoran, rumah kantor, toko, rumah toko, gudang dan industri.

Tarif PPh yang bersifat final adalah 10% dari jumlah bruto nilai persewaan, baik yang menyewakan Wajib Pajak Orang Pribadi maupun Wajib Pajak Badan.

Jumlah bruto nilai persewaan adalah jumlah yang dibayarkan/ terutang oleh penyewa termasuk biaya perawatan, pemeliharaan, keamanan, fasilitas lainnya, dan service charge (baik perjanjiannya dibuat secara terpisah maupun disatukan).

Peraturan terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan dari persewaan tanah dan/atau bangunan adalah:

- Peraturan Pemerintah Nomor 29 Tahun 1996 sebagaimana telah diubah dengan Peraturan Pemerintah Nomor 5 Tahun 2002;

- Keputusan Menteri Keuangan Nomor 394/KMK.04/1996 sebagaimana telah diubah dengan Keputusan Menteri Keuangan Nomor 120/KMK.03/2002;

- Keputusan Direktur Jenderal Pajak Nomor KEP-227/PJ./ 2002;

- Keputusan Direktur Jenderal Pajak Nomor KEP-50/PJ./ 1996.

- Contoh Penentuan Jumlah Bruto Nilai Persewaan Tanah dan/atau Bangunan

- Contoh Pemajakan atas Persewaan Ruko Yang Pihak Penyewa Merupakan Wajib Pajak Orang Pribadi yang Tidak Ditunjuk sebagai Pemotong PPh

- Contoh Pihak Penyewa Tanah dan Bangunan Merupakan Wajib Pajak Orang Pribadi yang Ditunjuk sebagai Pemotong PPh

- Contoh Pemotongan PPh Atas Service Charge yang Dibayarkan kepada Pemilik Gedung Melalui Pengelola Gedung yang Bukan Merupakan Pemilik

- Contoh Pembayaran PPh Atas Penghasilan Sewa Rumah Kos

- Contoh Pembayaran PPh Atas Sewa Tanah dan/atau Bangunan yang Disewakan Kembali

- Contoh Perlakuan Perpajakan Atas Persewaan Tanah dan/atau Bangunan dengan bentuk Bagi Hasil

PPh Pasal 4 ayat (2) Jasa Konstruksi

Objek PPh yang bersifat final adalah penghasilan dari usaha jasa konstruksi.

Pekerjaan Konstruksi adalah keseluruhan atau sebagian rangkaian kegiatan perencanaan dan/atau pelaksanaan beserta pengawasan yang mencakup pekerjaan arsitektural, sipil, mekanikal, elektrikal, dan tata lingkungan masing-masing beserta kelengkapannya untuk mewujudkan suatu bangunan atau bentuk fisik lain.

Perencanaan Konstruksi adalah pemberian jasa oleh orang pribadi atau badan yang dinyatakan ahli yang profesional di bidang perencanaan jasa konstruksi yang mampu mewujudkan pekerjaan dalam bentuk dokumen perencanaan bangunan fisik lain.

Pelaksanaan Konstruksi adalah pemberian jasa oleh orang pribadi atau badan yang dinyatakan ahli yang profesional di bidang pelaksanaan jasa konstruksi yang mampu menyelenggarakan kegiatannya untuk mewujudkan suatu hasil perencanaan menjadi bentuk bangunan atau bentuk fisik lain, termasuk di dalamnya pekerjaan konstruksi terintegrasi yaitu penggabungan fungsi layanan dalam model penggabungan perencanaan, pengadaan, dan pembangunan (engineering, procurement and construction) serta model penggabungan perencanaan dan pembangunan (design and build).

Pengawasan Konstruksi adalah pemberian jasa oleh orang pribadi atau badan yang dinyatakan ahli yang profesional di bidang pengawasan jasa konstruksi, yang mampu melaksanakan pekerjaan pengawasan sejak awal pelaksanaan pekerjaan konstruksi sampai selesai dan diserahterimakan.

Skema tarif dan dasar pengenaan PPh yang bersifat final untuk Jasa Konstruksi adalah sebagai berikut:

PPh yang bersifat final atas penghasilan dari usaha jasa konstruksi:

- dipotong oleh Pengguna Jasa pada saat pembayaran, dalam hal Pengguna Jasa merupakan pemotong pajak; atau

- disetor sendiri oleh Penyedia Jasa, dalam hal pengguna jasa bukan merupakan pemotong pajak;

Dalam hal terdapat selisih kekurangan PPh yang terutang berdasarkan Nilai Kontrak Jasa Konstruksi dengan PPh berdasarkan pembayaran yang telah dipotong atau disetor sendiri, selisih kekurangan tersebut disetor sendiri oleh Penyedia Jasa.

Dalam hal nilai Kontrak Jasa Konstruksi tidak dibayar sepenuhnya oleh Pengguna Jasa, atas Nilai Kontrak Jasa Konstruksi yang tidak dibayar tersebut tidak terutang PPh yang bersifat final, dengan syarat Nilai Kontrak Jasa Konstruksi yang tidak dibayar tersebut dicatat sebagai piutang yang tidak dapat ditagih;

Piutang yang tidak dapat ditagih merupakan piutang yang nyata-nyata tidak dapat ditagih. Dalam hal piutang yang nyata-nyata tidak dapat ditagih dapat ditagih kembali, tetap dikenakan PPh yang bersifat final.

Peraturan terkait pelaksanaan pemotongan PPh Pasal 4 ayat (2) atas penghasilan dari usaha jasa konstruksi adalah:

- Peraturan Pemerintah Nomor 51 Tahun 2008 sebagaimana telah diubah dengan Peraturan Pemerintah Nomor 40 Tahun 2009;

- Peraturan Menteri Keuangan Nomor 187/PMK.03/ 2008 sebagaimana telah diubah dengan Peraturan Menteri Keuangan Nomor 153/PMK.03/2009.

- Contoh Pemotongan PPh Atas Jasa Konstruksi yang Dilakukan oleh Badan Usaha

- Contoh Penyetoran Kekurangan Pembayaran PPh yang Bersifat Final atas Usaha Jasa Konstruksi

- Usaha Jasa Konstruksi oleh Wajib Pajak Orang Pribadi

- Pelaksanaan Konstruksi Menara Telekomunikasi

- Contoh Pemotongan PPh Atas Jasa Instalasi Listrik oleh Pengusaha Konstruksi yang Bersertifikasi

- Contoh Perlakuan Perpajakan Atas Jasa Perbaikan Jaringan Listrik

- Contoh Kasus Jasa Konstruksi oleh BUT

PPh Pasal 4 ayat (2) Dividen yang Diterima atau Diperoleh Wajib Pajak Orang Pribadi Dalam Negeri

Objek PPh yang bersifat final adalah dividen, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi.

Tarif PPh yang bersifat final adalah 10% dari jumlah bruto dividen yang diterima.

Pajak Penghasilan atas penghasilan berupa dividen dipotong oleh pihak yang membayar atau pihak lain yang ditunjuk selaku pembayar dividen.

Pihak yang membayar atau pihak lain yang ditunjuk selaku pembayar dividen yang melakukan pemotongan dan penyetoran Pajak Penghasilan atas dividen tersebut melaporkannya ke Kantor Pelayanan Pajak tempat Surat Pemberitahuan Tahunan Pajak Penghasilan diadministrasikan.

Peraturan terkait pelaksanaan pemotongan PPh atas dividen yang diterima atau diperoleh Wajib Pajak Orang Pribadi Dalam Negeri adalah:

- Peraturan Pemerintah Nomor 19 Tahun 2009;

- Peraturan Menteri Keuangan Nomor 111/PMK.03/ 2010;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-30/PJ/2012

Contoh pemotongan penghasilan atas penghasilan dividen:

- Dividen yang Dibagikan oleh Perusahaan yang Belum Go Public kepada Wajib Pajak Orang Pribadi

- Dividen yang Dibagikan oleh Perusahaan yang Go Public kepada Wajib Pajak Orang Pribadi

- Perlakuan Perpajakan Atas Pengeluaran Untuk Kepentingan Pemegang Saham

- Contoh Pemotongan PPh Atas Penghasilan Dividen Interim

PPh Pasal 4 ayat (2) Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu

Objek PPh yang bersifat final adalah penghasilan dari usaha yang diterima atau diperoleh Wajib Pajak yang memiliki peredaran bruto tertentu, tidak termasuk penghasilan dari jasa sehubungan dengan pekerjaan bebas.

Subjek PPh yang bersifat final adalah Wajib Pajak orang pribadi atau Wajib Pajak badan tidak termasuk bentuk usaha tetap yang menerima penghasilan dari usaha dengan peredaran bruto tidak melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah) dalam 1 (satu) Tahun Pajak.

Pengenaan Pajak Penghasilan didasarkan pada peredaran bruto dari usaha dalam 1 (satu) tahun dari Tahun Pajak terakhir sebelum Tahun Pajak yang bersangkutan:

- Dalam hal WP baru terdaftar pada Tahun Pajak yang sama sebelum PP Nomor 46 Tahun 2013 berlaku, dasar Peredaran Bruto adalah akumulasi peredaran bruto dari bulan berdiri s.d. bulan sebelum PP Nomor 46 Tahun 2013 berlaku, yang disetahunkan.

- Dalam hal WP baru terdaftar setelah PP Nomor 46 Tahun 2013 berlaku, dasar peredaran bruto adalah peredaran bruto bulan pertama disetahunkan.

Penentuan peredaran bruto yang tidak melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah) adalah berdasarkan peredaran bruto dari usaha seluruhnya, termasuk dari usaha cabang, tidak termasuk peredaran bruto dari:

- jasa sehubungan dengan pekerjaan bebas;

- penghasilan yang diterima atau diperoleh dari luar negeri;

- usaha yang atas penghasilannya telah dikenai Pajak Penghasilan yang bersifat final dengan ketentuan peraturan perundang-undangan perpajakan tersendiri; dan

- penghasilan yang dikecualikan sebagai objek pajak.

Wajib pajak orang pribadi yang tidak termasuk dikenai PPh yang bersifat final yang melakukan kegiatan usaha perdagangan dan/atau jasa yang dalam usahanya:

- Menggunakan sarana atau prasarana yang dapat dibongkar pasang, baik yang menetap maupun tidak menetap; dan

- Menggunakan sebagian atau seluruh tempat untuk kepentingan umum yang tidak diperuntukan bagi tempat usaha atau berjualan

Wajib Pajak badan yang tidak termasuk dikenai PPh yang bersifat final:

- Wajib Pajak badan yang belum beroperasi secara komersial; atau

- Wajib Pajak badan yang dalam jangka waktu 1 (satu) tahun setelah beroperasi secara komersial memperoleh peredaran bruto melebihi Rp4.800.000.000,00 (empat miliar delapan ratus juta rupiah).

Tarif PPh yang bersifat final atas penghasilan Wajib Pajak yang memiliki peredaran bruto tertentu adalah 1% (satu persen) dikalikan dengan dasar pengenaan pajak berupa jumlah peredaran bruto setiap bulan, untuk setiap tempat kegiatan usaha.

Pembebasan PPh yang bersifat final dapat diberikan kepada Wajib Pajak dari pemotongan dan/atau pemungutan PPh yang tidak bersifat final dengan syarat:

- Wajib Pajak mengajukan permohonan secara tertulis kepada Kepala Kantor Pelayanan Pajak tempat Wajib Pajak menyampaikan Surat Pemberitahuan Tahunan;

- Telah menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan Tahun Pajak sebelum Tahun Pajak diajukan permohonan, untuk Wajib Pajak yang telah terdaftar pada Tahun Pajak sebelum Tahun Pajak diajukan Surat Keterangan Bebas;

- Menyerahkan surat pernyataan yang ditandatangani Wajib Pajak yang menyatakan bahwa peredaran usaha yang diterima atau diperoleh termasuk dalam kriteria untuk dikenai Pajak Penghasilan bersifat final disertai lampiran jumlah peredaran bruto setiap bulan sampai dengan bulan sebelum diajukannya Surat Keterangan Bebas, untuk Wajib Pajak yang terdaftar;

- menyerahkan dokumen-dokumen pendukung transaksi seperti Surat Perintah Kerja, Surat Keterangan Pemenang Lelang dari Instansi Pemerintah, atau dokumen pendukung sejenis lainnya;

- ditandatangani oleh Wajib Pajak, atau dalam hal permohonan oleh bukan Wajib Pajak harus dilampiri dengan Surat Kuasa Khusus sebagaimana dimaksud dalam Pasal 32 UU KUP.

Pemotong dan/atau pemungut pajak tidak melakukan pemotongan dan/atau pemungutan Pajak Penghasilan untuk setiap transaksi yang merupakan objek pemotongan dan/atau pemungutan Pajak Penghasilan yang tidak bersifat final apabila telah menerima fotokopi Surat Keterangan Bebas yang telah dilegalisasi oleh Kantor Pelayanan Pajak tempat Wajib Pajak menyampaikan kewajiban Surat Pemberitahuan Tahunan.

Permohonan legalisasi fotokopi Surat Keterangan Bebas diajukan secara tertulis kepada Kepala Kantor Pelayanan Pajak tempat Wajib Pajak menyampaikan Surat Pemberitahuan Tahunan dengan syarat:

- menunjukkan Surat Keterangan Bebas.

- menyerahkan bukti penyetoran Pajak Penghasilan yang bersifat final berdasarkan PP Nomor 46 Tahun 2013 untuk setiap transaksi yang akan dilakukan dengan pemotong dan/ atau pemungut berupa Surat Setoran Pajak lembar ke-3 yang telah mendapat validasi dengan Nomor Transaksi Penerimaan Negara, kecuali untuk transaksi yang dikenai pemungutan PPh Pasal 22 atas: impor; pembelian bahan bakar minyak, bahan bakar gas, dan pelumas; pembelian hasil produksi industri semen, industri kertas, industri baja, industri otomotif dan industri farmasi; pembelian kendaraan bermotor di dalam negeri;

- mengisi identitas Wajib Pajak pemotong dan/atau pemungut Pajak Penghasilan dan nilai transaksi pada kolom yang tercantum dalam Surat Keterangan Bebas;

- ditandatangani oleh Wajib Pajak, atau kuasanya dengan dilampiri Surat Kuasa Khusus sesuai Pasal 32 UU KUP.

Penyetoran Pajak Penghasilan yang bersifat final ke kantor pos atau bank yang ditunjuk oleh Menteri Keuangan, dengan menggunakan Surat Setoran Pajak atau sarana administrasi lain yang disamakan yang telah mendapat validasi dengan Nomor Transaksi Penerimaan Negara (NTPN), paling lama tanggal 15 (lima belas) bulan berikutnya setelah Masa Pajak berakhir.

Wajib Pajak yang telah melakukan penyetoran Pajak Penghasilan dianggap telah menyampaikan Surat Pemberitahuan Masa Pajak Penghasilan sesuai dengan tanggal validasi Nomor Transaksi Penerimaan Negara yang tercantum pada Surat Setoran Pajak.

Wajib Pajak yang menyetor Pajak Penghasilan yang bersifat final tetapi Surat Setoran Pajaknya tidak mendapat validasi dengan NTPN, wajib menyampaikan Surat Pemberitahuan Masa Pajak Penghasilan Pasal 4 ayat (2) ke Kantor Pelayanan Pajak sesuai tempat kegiatan usaha Wajib Pajak terdaftar dengan mengisi baris pada angka 11 formulir Surat Pemberitahuan Masa Pajak Penghasilan Pasal 4 ayat (2):

- kolom Uraian diisi dengan “Penghasilan Usaha WP yang Memiliki Peredaran Bruto Tertentu”;

- kolom KAP/KJS diisi dengan 411128/420.

- Wajib Pajak dengan jumlah Pajak Penghasilan Pasal 4 ayat (2) nihil tidak wajib melaporkan Surat Pemberitahuan Masa Pajak Penghasilan Pasal 4 ayat (2).

Peraturan terkait pelaksanaan pemotongan PPh atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu adalah:

- Peraturan Pemerintah Nomor 46 Tahun 2013;

- Peraturan Menteri Keuangan Nomor 107/PMK.011/2013;

- Peraturan Direktur Jenderal Pajak Nomor PER-32/PJ/2013;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-42/PJ/2013.

Contoh PPh Pasal 4 (2) atas penghasilan dari usaha yang memiliki peredaran bruto tertentu:

PPh Pasal 15 Jasa Pelayaran Dalam Negeri

Objek PPh adalah penghasilan yang diterima Wajib Pajak perusahaan pelayaran dalam negeri dari pengangkutan orang dan/atau barang, termasuk penyewaan kapal, dari satu pelabuhan ke pelabuhan lain di Indonesia dan/atau dari pelabuhan di Indonesia ke pelabuhan luar negeri dan sebaliknya serta pelabuhan di luar Indonesia ke pelabuhan lainnya di luar Indonesia.

Besarnya PPh yang dipotong adalah sebesar 1,2% dari peredaran bruto dan bersifat final.

Yang dimaksud dengan peredaran bruto adalah semua imbalan atau nilai pengganti berupa uang atau nilai uang yang diterima atau diperoleh Wajib Pajak dari pengangkutan (orang dan/ atau barang), termasuk penyewaan kapal, yang dimuat dari satu pelabuhan ke pelabuhan lain di Indonesia dan/atau dari pelabuhan di Indonesia ke pelabuhan luar negeri dan/atau sebaliknya serta pelabuhan di luar Indonesia ke pelabuhan lainnya di luar Indonesia.

Peraturan terkait:

- Keputusan Menteri Keuangan Nomor 416/KMK.04/ 1996;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-29/PJ.4/1996.

Contoh pengenaan PPh Pasal 15 atas penghasilan perusahaan pelayaran dalam negeri:

PPh Pasal 15 Jasa Penerbangan Dalam Negeri

Objek PPh adalah penghasilan yang diterima berdasarkan perjanjian carter dari pengangkutan orang dan/atau barang yang dimuat dari satu pelabuhan ke pelabuhan lain di Indonesia dan/ atau dari pelabuhan di Indonesia ke pelabuhan di luar negeri.

Besarnya PPh yang dipotong adalah sebesar 1,8% dari peredaran bruto atas dan tidak bersifat final.

Wajib Pajak perusahaan penerbangan dalam negeri adalah perusahaan penerbangan yang bertempat kedudukan di Indonesia yang memperoleh penghasilan berdasarkan perjanjian carter/sewa.

Peredaran bruto bagi Wajib Pajak perusahaan penerbangan dalam negeri adalah semua imbalan atau nilai pengganti berupa uang atau nilai uang yang diterima atau diperoleh Wajib Pajak dari pengangkutan orang dan/atau barang yang dimuat dari satu pelabuhan ke pelabuhan lain di Indonesia dan/atau dari pelabuhan di Indonesia ke pelabuhan di luar negeri berdasarkan perjanjian carter.

Peraturan terkait:

- Keputusan Menteri Keuangan Nomor 475/KMK.04/ 1996;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-35/PJ.4/1996.

Contoh Pemotongan PPh Pasal 15 jasa penerbangan dalam negeri:

- Contoh Pemotongan PPh Atas Carter Pesawat oleh Perusahaan Penerbangan Dalam Negeri

- Contoh Pemotongan PPh Atas Jasa Penerbangan oleh Perusahaan Penerbangan Dalam Negeri Contoh Kasus Penghasilan atas Sewa Kapal Tanpa Awak Kepada BUT

- Contoh Pemotongan Penghasilan atas Sewa Kapal Tanpa Awak Kepada Selain BUT

- Contoh Pemotngan Penghasilan atas Sewa Kapal yang Bersandar Dianjungan Lepas Pantai (drilling rig)

PPh Pasal 15 Jasa Pelayaran dan/atau Penerbangan Luar Negeri

Objek PPh adalah penghasilan dari pengangkutan orang dan/atau barang yang diterima oleh Wajib Pajak perusahaan pelayaran dan/atau penerbangan luar negeri yang melakukan usaha melalui Bentuk Usaha Tetap (BUT) yang berkedudukan di Indonesia.

Besarnya PPh yang terutang adalah sebesar 2,64% dari peredaran bruto dan bersifat final.

Peredaran bruto Wajib Pajak perusahaan pelayaran dan/ atau penerbangan luar negeri adalah semua imbalan atau nilai pengganti atau imbalan berupa uang atau nilai uang dari pengangkutan orang dan/atau barang yang dimuat dari suatu pelabuhan ke pelabuhan lain di Indonesia dan/atau dari pelabuhan di Indonesia ke pelabuhan di luar negeri. Dengan demikian tidak termasuk penggantian atau imbalan yang diterima atau diperoleh perusahaan pelayaran dan/atau penerbangan luar negeri tersebut dari pengangkutan orang dan/atau barang dari pelabuhan di luar negeri ke pelabuhan di Indonesia.

Peraturan terkait:

- Keputusan Menteri Keuangan Nomor 417/KMK.04/ 1996;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-32/PJ.4/1996.

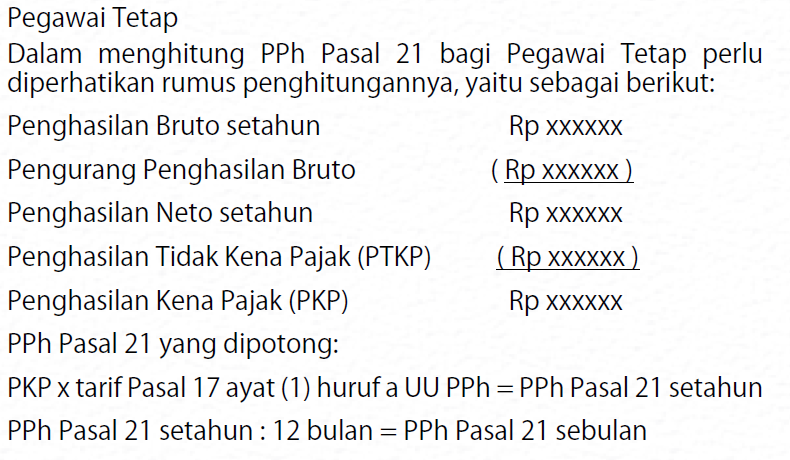

PPh Pasal 21

PPh Pasal 21 merupakan cara pelunasan PPh dalam tahun berjalan melalui pemotongan pajak atas penghasilan yang diterima atau diperoleh Wajib Pajak orang pribadi dalam negeri sehubungan dengan pekerjaan, jasa, atau kegiatan. Pemotongan PPh Pasal 21 antara lain dilakukan oleh:

- pemberi kerja, termasuk cabang, perwakilan, atau unit yang melakukan sebagian atau seluruh administrasi yang terkait dengan pembayaran penghasilan, • bendahara pemerintah,

- dana pensiun yang membayarkan uang pensiun, dan

- penyelenggara kegiatan.

Pelaksanaan pemotongan PPh Pasal 21 dibedakan menurut penerima penghasilannya antara lain:

- pegawai,

- pensiunan,

- peserta kegiatan, dan

- bukan pegawai.

Berikut beberapa pengertian terkait pemotongan PPh Pasal 21:

Pegawai dibedakan menjadi pegawai tetap dan pegawai tidak tetap.

Pegawai tetap adalah pegawai yang menerima atau memperoleh penghasilan dalam jumlah tertentu secara teratur, termasuk anggota dewan komisaris dan anggota dewan pengawas, serta pegawai yang bekerja berdasarkan kontrak untuk suatu jangka waktu tertentu yang menerima atau memperoleh penghasilan dalam jumlah tertentu secara teratur.

Pegawai tidak tetap disebut juga tenaga kerja lepas, adalah pegawai yang hanya menerima penghasilan apabila pegawai yang bersangkutan bekerja, berdasarkan jumlah hari bekerja, jumlah unit hasil pekerjaan yang dihasilkan atau penyelesaian suatu jenis pekerjaan yang diminta oleh pemberi kerja.

Penerima pensiun adalah orang pribadi atau ahli warisnya yang menerima atau memperoleh imbalan untuk pekerjaan yang dilakukan di masa lalu, termasuk orang pribadi atau ahli warisnya yang menerima tunjangan hari tua atau jaminan hari tua.

Peserta kegiatan adalah orang pribadi yang terlibat dalam suatu kegiatan tertentu, termasuk mengikuti rapat, sidang, seminar, lokakarya (workshop), pendidikan, pertunjukan, olahraga, atau kegiatan lainnya dan menerima atau memperoleh imbalan sehubungan dengan keikutsertaannya dalam kegiatan tersebut.

Bukan pegawai adalah orang pribadi selain pegawai tetap dan pegawai tidak tetap/tenaga kerja lepas yang memperoleh penghasilan dengan nama dan dalam bentuk apapun dari Pemotong PPh Pasal 21 dan/ atau PPh Pasal 26 sebagai imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan.

Imbalan bersifat berkesinambungan adalah imbalan kepada bukan pegawai yang dibayar atau terutang lebih dari satu kali dalam satu tahun kalender sehubungan dengan pekerjaan, jasa, atau kegiatan.

|

| Formula Menghitung PPh Pasal 21 Bagi Pegawai Tetap |

Pengurang penghasilan bruto bagi Pegawai Tetap terdiri dari:

- biaya jabatan sebesar 5% (lima persen) dari penghasilan bruto, setinggi-tingginya Rp500.000,00 sebulan atau Rp6.000.000,00 setahun;

- iuran dana pensiun atau tunjangan hari tua/jaminan hari tua kepada dana pensiun yang telah disahkan Menteri Keuangan.

Besarnya PTKP per tahun adalah:

- Rp24.300.000,00 untuk diri Wajib Pajak orang pribadi;

- Rp2.025.000,00 tambahan untuk Wajib Pajak yang kawin;

- Rp2.025.000,00 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga.

Formula menghitung PPh Pasal 21 bagi pegawai tidak tetap yang dibayar secara bulanan:

|

Sebelum menghitung PPh Pasal 21 bagi pegawai tidak tetap yang upahnya dibayarkan secara harian/ mingguan/ borongan/satuan, maka perlu diperhatikan jumlah upah harian, atau rata-rata upah yang diterima dalam sehari, yaitu:

- upah mingguan dibagi banyaknya hari bekerja dalam seminggu;

- upah satuan dikalikan dengan jumlah rata-rata satuan yang dihasilkan dalam sehari;

- upah borongan dibagi dengan jumlah hari yang digunakan untuk menyelesaikan pekerjaan borongan;

- upah harian kurang dari Rp200.000,00 atau penghasilan dalam bulan kalender yang bersangkutan belum melebihi Rp2.025.000,00, maka tidak ada PPh Pasal 21 yang harus dipotong;

- upah harian lebih dari Rp200.000,00 tetapi jumlah kumulatif yang diterima dalam bulan kalender yang bersangkutan belum melebihi Rp2.025.000,00;

- Penghasilan bruto sebulan melebihi Rp2.025.000,00 tapi tidak lebih dari Rp7.000.000,00;

- Penghasilan bruto sebulan lebih dari Rp7.000.000,00

PPh Pasal 21 Bagi Penerima Uang Pensiun yang Dibayarkan Berkala

Cara penghitungan PPh Pasal 21 atas penghasilan berupa uang pensiun, dibagi berdasarkan cara pembayarannya, yaitu penerimaan uang pensiun secara sekaligus dan penerimaan secara berkala.

Cara menghitung PPh Pasal 21 bagi uang pensiun yang dibayarkan secara berkala adalah:

- terlebih dahulu dihitung penghasilan neto sebulan yang diperoleh dengan cara mengurangi penghasilan bruto dengan biaya pensiun, kemudian dikalikan banyaknya bulan sejak pegawai yang bersangkutan menerima pensiun sampai dengan bulan Desember;

- penghasilan neto pensiun sebagaimana tersebut pada angka 1 ditambah dengan penghasilan neto dalam tahun yang bersangkutan yang diterima atau diperoleh dari pemberi kerja sebelum pegawai yang bersangkutan pensiun sesuai dengan yang tercantum dalam bukti pemotongan PPh Pasal 21 sebelum pensiun;

- untuk menghitung Penghasilan Kena Pajak, jumlah penghasilan pada angka 2 tersebut dikurangi dengan PTKP, dan selanjutnya dihitung PPh Pasal 21 atas Penghasilan Kena Pajak tersebut;

- PPh Pasal 21 atas uang pensiun dalam tahun yang bersangkutan dihitung dengan cara mengurangi PPh Pasal 21 dalam huruf c dengan PPh Pasal 21 yang terutang dari pemberi kerja sebelum pegawai yang bersangkutan pensiun sesuai dengan yang tercantum dalam bukti pemotongan PPh Pasal 21 sebelum pensiun;

- PPh Pasal 21 atas uang pensiun bulanan adalah sebesar PPh Pasal 21 seperti tersebut dalam huruf d dibagi dengan banyaknya bulan sebagaimana dimaksud dalam angka 1.

PPh Pasal 21 Bagi Peserta Kegiatan

PPh Pasal 21 bagi peserta kegiatan

= Penghasilan bruto x tarif Pasal 17 ayat (1) huruf a UU PPh.

PPh Pasal 21 Bagi Bukan Pegawai

Penghitungan PPh Pasal 21 bagi penerima kategori bukan pegawai dikelompokkan menjadi 3 (tiga), yaitu:

- menerima atau memperoleh penghasilan yang tidak bersifat berkesinambungan;

- menerima atau memperoleh penghasilan semata-mata dari satu pemberi penghasilan yang bersifat berkesinambungan;

- menerima atau memperoleh penghasilan yang bersifat berkesinambungan dan mempunyai penghasilan lain.

Yang termasuk Wajib Pajak orang pribadi kategori Bukan Pegawai antara lain pengacara, arsitek, dokter, notaris, akuntan, aktuaris, konsultan, olahragawan, pengajar, peneliti, penceramah, penyanyi, bintang film, petugas dinas luar asuransi, dan lain-lain.

Pelaporan atas pemotongan PPh Pasal 21 di Kantor Pelayanan Pajak (KPP) tempat pemberi kerja baik di lokasi kantor pusat maupun kantor cabang, perwakilan, atau unit lain sepanjang terdapat administrasi yang terkait dengan pembayaran gaji, upah, honorarium, tunjangan, dan pembayaran lain.

Penghitungan PPh Pasal 21 bagi penerima kategori bukan pegawai yang menerima atau memperoleh penghasilan yang tidak bersifat berkesinambungan

- Yang dimaksud imbalan yang bersifat tidak berkesinambungan merupakan imbalan yang dibayarkan kepada Wajib Pajak orang pribadi Bukan Pegawai hanya satu kali dalam 1 (satu) tahun kalender sehubungan dengan pekerjaan dan jasa.

- Dalam penghitungan PPh Pasal 21 atas imbalan yang bersifat tidak berkesinambungan, Dasar Pengenaan Pajaknya adalah Penghasilan Bruto dengan tidak memperhitungkan Penghasilan Tidak Kena Pajak.

- PPh Pasal 21 atas imbalan yang bersifat Tidak berkesinambungan:

Penghitungan PPh Pasal 21 bagi penerima kategori bukan pegawai yang menerima atau memperoleh penghasilan semata-mata dari satu pemberi penghasilan yang bersifat berkesinambungan

- PPh Pasal 21 dihitung dengan menerapkan tarif Pasal 17 ayat (1) huruf a UU PPh (Tarif Pajak) atas jumlah kumulatif penghasilan kena pajak.

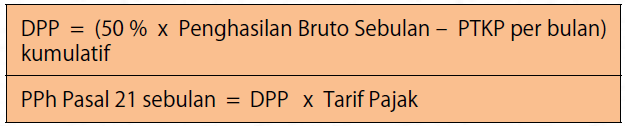

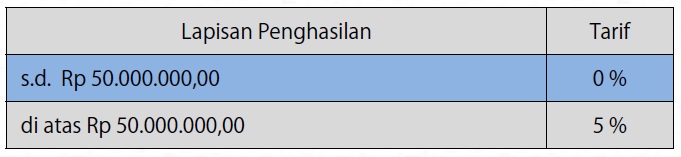

- Penghitungan PPh Pasal 21 sebulan sebagaimana ditunjukkan dalam tabel di bawah ini

Penghitungan PPh Pasal 21 bagi penerima kategori bukan pegawai yang menerima atau memperoleh penghasilan yang bersifat berkesinambungan dan mempunyai penghasilan lain

- Bagi Wajib Pajak orang pribadi kategori Bukan Pegawai yang menerima imbalan bersifat berkesinambungan dan berasal bukan hanya dari 1 (satu) pemberi penghasilan, dasar pengenaan pajaknya tidak memperhitungkan besarnya Penghasilan Tidak Kena Pajak (PTKP) sebulan. Hak PTKP dapat diperhitungkan oleh Wajib Pajak pada saat pelaporan SPT Tahunan PPh Orang Pribadi.

- Salah satu contoh Wajib Pajak orang pribadi kategori Bukan Pegawai yang menerima imbalan bersifat berkesinambungan dan memperoleh penghasilan lain adalah dokter yang bekerja di 2 (dua) atau lebih rumah sakit dalam tahun kalender yang sama.

- Penghitungan PPh Pasal 21 sebulan sebagaimana ditunjukkan dalam table di bawah ini:

Catatan:

Besarnya tarif sebagaimana dimaksud Pasal 17 ayat (1) huruf (a) UU PPh yang diterapkan terhadap Wajib Pajak yang tidak memiliki Nomor Pokok Wajib Pajak lebih tinggi 20% (dua puluh persen) daripada tarif yang diterapkan terhadap Wajib Pajak yang dapat menunjukkan Nomor Pokok Wajib Pajak.

PPh Pasal 21 Bagi Penerima Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, dan Jaminan Hari Tua yang Dibayarkan Sekaligus

Atas penghasilan yang diterima atau diperoleh Pegawai berupa Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua yang dibayarkan sekaligus dikenai pemotongan PPh Pasal 21 yang bersifat final.

Penghasilan berupa Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua dianggap dibayarkan sekaligus jika sebagian atau seluruh pembayarannya dilakukan dalam jangka waktu paling lama 2 (dua) tahun kalender.

Uang Pesangon

Berikut Tarif PPh Pasal 21 atas uang pesangon yang diterima secara sekaligus:

Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua yang Dibayarkan Sekaligus

Berikut Tarif PPh Pasal 21 atas Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua yang Dibayarkan Sekaligus:

Dalam hal terdapat bagian penghasilan berupa Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua yang terutang atau dibayarkan pada tahun ketiga dan tahun tahun berikutnya, pemotongan PPh Pasal 21 dilakukan dengan menerapkan tarif Pasal 17 ayat (1) huruf a Undang-Undang PPh atas jumlah bruto seluruh penghasilan yang terutang atau dibayarkan kepada Pegawai pada masing-masing tahun kalender yang bersangkutan. PPh Pasal 21 yang dipotong atas penghasilan berupa Uang Pesangon, Uang Manfaat Pensiun, Tunjangan Hari Tua, atau Jaminan Hari Tua yang terutang atau dibayarkan pada tahun ketiga dan tahun-tahun berikutnya tidak bersifat final dan dapat diperhitungkan sebagai pembayaran pajak pendahuluan atau kredit pajak.

Dalam pelaksanaan pemotongan PPh Pasal 21, kantor perwakilan negara asing dan organisasi-organisasi internasional tidak termasuk sebagai pemberi kerja yang wajib melakukan pemotongan PPh Pasal 21, sehingga Wajib Pajak orang pribadi yang bekerja pada kantor perwakilan negara asing atau organisasi internasional tersebut wajib menghitung, menyetorkan, dan melaporkan sendiri besarnya PPh yang terutang atas penghasilan yang diterima dari pemberi kerja tersebut melalui mekanisme Surat Pemberitahuan Tahunan (SPT Tahunan) PPh Orang Pribadi.

Berikut skema penghitungan dasar pengenaan PPh Pasal 21:

Peraturan terkait pelaksanaan pemotongan PPh Pasal 21 adalah:

- Peraturan Pemerintah Nomor 68 Tahun 2009;

- Peraturan Menteri Keuangan Nomor 250/PMK.03/2008;

- Peraturan Menteri Keuangan Nomor 252/PMK.03/2008;

- Peraturan Menteri Keuangan Nomor 16/PMK.03/2010;

- Peraturan Menteri Keuangan Nomor 206/PMK.11/2012;

- Peraturan Menteri Keuangan Nomor 162/PMK.011/2012;

- Peraturan Direktur Jenderal Pajak Nomor PER-31/PJ/2012.

Contoh Pemotongan PPh Pasal 21:

- Contoh Pemotongan Penghasilan Pegawai Ekspatriat yang Berada di Indonesia Kurang dari Time Test

- Contoh Pemotongan Atas Uang Pesangon yang Dibayarkan Secara Sekaligus

- Contoh Pemotongan Uang Pesangon yang Dibayarkan Secara Bertahap

- Contoh Pemotongan Uang Pesangon yang Dialihkan Kepada Pihak Ketiga

- Contoh Pemotongan Pajak Penghasilan Atas Hadiah Kuis

- Contoh Pemotongan Penghasilan Atas Hadiah Kejuaraan Olahraga

PPh Pasal 22

PPh Pasal 22 merupakan cara pelunasan pembayaran pajak dalam tahun berjalan oleh Wajib Pajak atas penghasilan antara lain sehubungan dengan impor barang/jasa, pembelian barang dengan menggunakan dana APBN/APBD dan non APBN/APBD, dan penjualan barang sangat mewah.

Berikut tabel daftar pemungut dan objek PPh Pasal 22 :

Berikut tabel daftar pemungut dan objek PPh Pasal 22 :

Penunjukan pemungut Pajak Penghasilan Pasal 22 dilakukan tanpa penerbitan surat keputusan kepala Kantor Pelayanan Pajak.

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang diberikan dengan Surat Keterangan Bebas, yaitu:

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang dilaksanakan oleh Direktorat Jenderal Bea dan Cukai yaitu:

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang dilaksanakan tanpa Surat Keterangan Bebas (SKB) yaitu:

Berikut skema tarif dan dasar pengenaan pajak PPh Pasal 22:

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang diberikan dengan Surat Keterangan Bebas, yaitu:

- impor barang dan/atau penyerahan barang yang berdasarkan ketentuan peraturan perundang-undangan tidak terutang PPh;

- emas batangan yang akan diproses untuk menghasilkan barang perhiasan dari emas untuk tujuan ekspor.

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang dilaksanakan oleh Direktorat Jenderal Bea dan Cukai yaitu:

- impor barang yang dibebaskan dari Bea Masuk dan/atau Pajak Pertamahan Nilai;

- impor sementara jika saat impornya nyata-nyata dimaksudkan untuk diekspor kembali.

Yang dikecualikan dari pemungutan PPh Pasal 22 sebagaimana diatur dalam Pasal 3 Peraturan Menteri Keuangan Nomor 146/PMK.011/2013 yang dilaksanakan tanpa Surat Keterangan Bebas (SKB) yaitu:

- pembelian barang oleh Bendahara Pemerintah yang jumlahnya paling banyak Rp2.000.000,00 dan tidak merupakan pembayaran yang terpecah-pecah;

- pembelian barang oleh BUMN tertentu yang jumlahnya paling banyak Rp10.000.000,00 dan tidak merupakan pembayaran yang terpecah-pecah;NJELASAN UMUM

- pembelian oleh Bendahara Pemerintah dan BUMN tertentu untuk BBM, listrik, bahan bakar gas, air minum/PDAM, bendabenda pos;

- pembelian barang dengan menggunakan dana Bantuan Operasional Sekolah (BOS);

- pembayaran untuk pembelian minyak bumi, gas bumi, dan/ atau produk sampingan dari kegiatan usaha hulu di bidang minyak dan gas bumi yang dihasilkan di Indonesia dari:

- kontraktor yang melakukan eksplorasi dan eksploitasi berdasarkan kontrak kerja sama; atau

- kantor pusat kontraktor yang melakukan eksplorasi dan eksploitasi berdasarkan kontrak kerja sama;

- pembayaran untuk pembelian panas bumi atau listrik hasil pengusahaan panas bumi dari Wajib Pajak yang menjalankan usaha di bidang usaha panas bumi berdasarkan kontrak kerja sama pengusahaan sumber daya panas bumi:

- impor kembali (re-impor) yang memenuhi syarat yang ditentukan oleh Direktorat Jenderal Bea dan Cukai.

- penjualan kendaraan bermotor di dalam negeri yang dilakukan oleh industri otomotif, Agen Tunggal Pemegang Merek (ATPM), Agen Pemegang Merek (APM), dan importir umum kendaraan bermotor, yang telah dikenai pemungutan Pajak Penghasilan berdasarkan ketentuan Pasal 22 ayat (1) huruf c Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008 dan peraturan pelaksanaannya.

Berikut skema tarif dan dasar pengenaan pajak PPh Pasal 22:

Catatan:

Bagi Wajib Pajak yang tidak memiliki Nomor Pokok Wajib Pajak, maka besarnya pemungutan PPh Pasal 22 lebih tinggi 100% (seratus persen) daripada tarif yang diterapkan kepada Wajib Pajak yang dapat menunjukkan NPWP.

Peraturan terkait pelaksanaan pemungutan PPh Pasal 22 adalah:

Bagi Wajib Pajak yang tidak memiliki Nomor Pokok Wajib Pajak, maka besarnya pemungutan PPh Pasal 22 lebih tinggi 100% (seratus persen) daripada tarif yang diterapkan kepada Wajib Pajak yang dapat menunjukkan NPWP.

Peraturan terkait pelaksanaan pemungutan PPh Pasal 22 adalah:

- Peraturan Menteri Keuangan Nomor 253/PMK.03/2008;

- Peraturan Menteri Keuangan Nomor 154/PMK.03/2010 sebagaimana telah beberapa kali diubah terakhir dengan Peraturan Menteri Keuangan Nomor 146/PMK.011/2013;

- Peraturan Direktur Jenderal Pajak Nomor PER-57/PJ/2010 sebagaimana telah beberapa kali diubah dengan Peraturan Direktur Jenderal Pajak Nomor PER-06/PJ/2013;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-02/PJ/2013.

Contoh Pemotongan PPh Pasal 22:

- Contoh Pemotongan Pajak Penghasilan Oleh Pedagang Pengumpul

- Contoh Pemungutan PPh Impor

- Contoh Pengecualian Pengenaan PPh Pasal 22 Impor

- Contoh PPh Pasal 22 Atas Barang Bawaan Penumpang

- Contoh Impor oleh Perusahaan Kontraktor Kontrak Kerja Sama

- Contoh Pemungutan PPh Atas Penjualan BBM, BBG, dan Pelumas

- Contoh Pemungutan PPh Atas Penjualan Baja

- Contoh Pemungutan PPh Atas Penjualan Semen

- Contoh Pemungutan PPh Atas Penjualan Farmasi

- Contoh Pemungutan Atas Pembelian Barang oleh BUMN tertentu

- Contoh Pemungutan PPh Atas Penjualan Apartemen Sangat Mewah

PPh Pasal 23

PPh Pasal 23 merupakan cara pelunasan pajak dalam tahun berjalan melalui pemotongan pajak antara lain atas penghasilan berupa dividen, royalti, jasa manajemen, jasa teknik, dan jasa-jasa lainnya.

Objek PPh Pasal 23 adalah penghasilan dari dividen, bunga, royalti, hadiah, sewa dan penghasilan lain sehubungan dengan penggunaan harta, jasa teknik, jasa manajemen, jasa konsultan dan jenis jasa lainnya.

Pemotongan PPh Pasal 23 dikenakan dari jumlah bruto, dengan tarif sebagai berikut:

Objek PPh Pasal 23 adalah penghasilan dari dividen, bunga, royalti, hadiah, sewa dan penghasilan lain sehubungan dengan penggunaan harta, jasa teknik, jasa manajemen, jasa konsultan dan jenis jasa lainnya.

Pemotongan PPh Pasal 23 dikenakan dari jumlah bruto, dengan tarif sebagai berikut:

No

|

Jenis

Penghasilan

|

Tarif

|

1

|

Dividen

|

15 %

|

2

|

Bunga, termasuk premium, diskonto,

dan imbalan karena

jaminan pengembalian utang

|

|

3

|

Royalti

|

|

4

|

Hadiah, penghargaan, bonus selain

yang telah dipotong PPh

Pasal 21

|

|

5

|

Sewa dan penghasilan sehubungan

dengan penggunaan

Harta

|

2%

|

6

|

Jasa teknik, jasa manajemen, jasa

konstruksi, jasa konsultan

|

2%

|

8

|

Jasa penilai (appraisal)

|

2%

|

9

|

Jasa akuntansi, pembukuan, dan

atestasi laporan

Keuangan

|

|

10

|

Jasa perancang (design)

|

|

11

|

Jasa pengeboran (drilling) di bidang penambangan minyak dan gas bumi (migas),

kecuali yang dilakukan oleh bentuk usaha tetap (BUT)

|

|

12

|

Jasa penunjang di bidang

penambangan migas

|

|

13

|

Jasa penambangan dan jasa

penunjang di bidang penambangan selain migas

|

|

14

|

Jasa penunjang di bidang

penerbangan dan bandar udara

|

|

15

|

Jasa penebangan hutan

|

|

16

|

Jasa pengolahan limbah

|

|

17

|

Jasa penyedia tenaga kerja (outsourcing services)

|

|

18

|

Jasa perantara dan/atau keagenan

|

|

19

|

Jasa di bidang perdagangan

surat-surat berharga,

kecuali yang dilakukan oleh Bursa

Efek, KSEI dan

KPEI

|

|

20

|

Jasa

kustodian/penyimpanan/penitipan,kecuali

yang dilakukan oleh KSEI

|

|

21

|

Jasa pengisian suara (dubbing) dan/atau sulih suara

|

|

22

|

Jasa mixing film

|

|

23

|

Jasa

sehubungan dengan software komputer, termasuk perawatan, pemeliharaan dan

perbaika

|

|

24

|

Jasa

instalasi/pemasangan mesin, peralatan, listrik, telepon, air, gas, AC, dan/atau TV

kabel, selain yang dilakukan oleh Wajib Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai

izin dan/atau sertifikasi sebagai pengusaha konstruksi

|

|

25

|

Jasa

Perawatan/perbaikan/ pemeliharaan mesin, peralatan, listrik, telepon, air,

gas, AC, TV kabel, alat transportasi/ kendaraan dan/atau bangunan, selain yang dilakukan oleh Wajib

Pajak yang ruang lingkupnya di bidang konstruksi dan mempunyai izin dan/atau sertifikasi sebagai

pengusaha konstruksi

|

|

26

|

Jasa maklon

|

|

27

|

Jasa penyelidikan dan keamanan

|

|

28

|

Jasa penyelenggara kegiatan atau event organizer

|

|

29

|

Jasa pengepakan

|

|

30

|

Jasa penyediaan tempat dan/atau

waktu dalam media masa, media luar ruang atau media lain untuk penyampaian informasi

|

|

31

|

Jasa pembasmian hama

|

|

32

|

Jasa kebersihan atau cleaning service

|

|

33

|

Jasa katering atau tata boga

|

Dasar pengenaan pajak PPh Pasal 23 adalah jumlah bruto. Yang dimaksud dengan jumlah bruto imbalan jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan, dan jasa lainnya (nomor 6 s.d. 33) adalah seluruh jumlah penghasilan dengan nama dan dalam bentuk apapun yang dibayarkan, disediakan untuk dibayarkan, atau telah jatuh tempo pembayarannya oleh badan pemerintah, subjek pajak badan dalam negeri, penyelenggara kegiatan, bentuk usaha tetap, atau perwakilan perusahaan luar negeri lainnya kepada Wajib Pajak dalam negeri atau bentuk usaha tetap, tidak termasuk:

- pembayaran gaji, upah, honorarium, tunjangan dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan yang dibayarkan oleh Wajib Pajak penyedia tenaga kerja kepada tenaga kerja yang melakukan pekerjaan, berdasarkan kontrak dengan pengguna jasa;

- pembayaran atas pengadaan/pembelian barang atau material;

- pembayaran kepada pihak kedua (sebagai perantara) untuk selanjutnya dibayarkan kepada pihak ketiga;

- pembayaran penggantian biaya (reimbursement) yaitu penggantian pembayaran sebesar jumlah yang nyata-nyata telah dibayarkan oleh pihak kedua kepada pihak ketiga.

Ketentuan jumlah bruto diatas tidak berlaku:

- atas penghasilan yang dibayarkan sehubungan dengan jasa katering; atau

- dalam hal penghasilan yang dibayarkan sehubungan dengan jenis jasa yang tercantum dalam Pasal 23 ayat (1) huruf c angka 2 Undang-Undang Nomor 7 Tahun 1983 Tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 36 Tahun 2008, telah dikenai Pajak Penghasilan yang bersifat final.

Pembayaran imbalan jasa teknik, jasa manajemen, jasa konstruksi, jasa konsultan, dan jasa lainnya yang dikecualikan dari jumlah bruto harus dapat dibuktikan dengan:

- kontrak kerja dan daftar pembayaran gaji, upah, honorarium, tunjangan dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan sehubungan dengan penghasilan pembayaran gaji, upah, honorarium, tunjangan dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan yang dibayarkan oleh Wajib Pajak penyedia tenaga kerja kepada tenaga kerja yang melakukan pekerjaan, berdasarkan kontrak dengan pengguna jasa;

- pembayaran atas pengadaan/pembelian barang atau material sehubungan dengan penghasilan pembayaran atas pengadaan/pembelian barang atau material;

- faktur tagihan dari pihak ketiga disertai dengan perjanjian tertulis sehubungan dengan penghasilan pembayaran kepada pihak kedua (sebagai perantara) untuk selanjutnya dibayarkan kepada pihak ketiga;

- faktur tagihan atau bukti pembayaran yang telah dibayarkan oleh pihak kedua kepada pihak ketiga sehubungan dengan penghasilan pembayaran penggantian biaya (reimbursement) yaitu penggantian pembayaran sebesar jumlah yang nyata-nyata telah dibayarkan oleh pihak kedua kepada pihak ketiga.

Catatan:

Dalam hal Wajib Pajak yang menerima atau memperoleh penghasilan tidak memiliki Nomor Pokok Wajib Pajak, besarnya tarif pemotongan adalah lebih tinggi 100% (seratus persen) daripada tarif yang diterapkan terhadap Wajib Pajak yang dapat menunjukkan Nomor Pokok Wajib Pajak.

Wajib Pajak badan wajib melakukan pemotongan dan penyetoran Pajak Penghasilan atas dividen serta melaporkannya ke Kantor Pelayanan Pajak tempat Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak badan diadministrasikan.

Jenis Penghasilan yang dikecualikan pemotongan PPh Pasal 23:

- penghasilan yang dibayar atau terutang kepada bank;

- sewa yang dibayarkan atau terutang sehubungan dengan sewa guna usaha dengan hak opsi;

- penghasilan yang dibayar atau terutang kepada badan usaha atas jasa keuangan yang berfungsi sebagai penyalur pinjaman dan/atau pembiayaan (PMK. 251/PMK.03/2008);

- dividen yang diterima perseroran terbatas sebagai WPDN, koperasi, BUMN, atau BUMD dari penyertaan modal pada badan usaha yang didirikan dan bertempat kedudukan di Indonesia dengan syarat:

- Dividen berasal dari cadangan laba ditahan, dan

- Bagi perseroan terbatas, BUMN, dan BUMD yang menerima dividen, kepemilikan saham pada badan yang memberikan dividen paling rendah 25% dari jumlah modal disetor;

- dividen yang diterima oleh Wajib Pajak orang pribadi dalam negeri;

- sisa hasil usaha koperasi yang dibayarkan oleh koperasi kepada anggotanya;

- bagian laba yang diterima anggota dari perseroan komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan, perkumpulan, firma, dan kongsi, termasuk pemegang unit penyertaan kontrak investasi kolektif.

Peraturan yang terkait pelaksanaan pemotongan PPh Pasal 23:

- Peraturan Menteri Keuangan Nomor 244/PMK.03/2008;

- Peraturan Menteri Keuangan Nomor 251/PMK.03/2008;

- Peraturan Direktur Jenderal Pajak Nomor 33/PJ/2009;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-53/PJ/ 2009;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-35/PJ/ 2010;

- Surat Edaran Direktur Jenderal Pajak Nomor SE-30/PJ/2012.

Contoh Pemotongan PPh Pasal 23:

- Contoh Transaksi Jasa Kepelabuhanan

- Contoh Pemotongan PPh Atas Jasa Perantara/Keagenan

- Contoh Pemotongan PPh Atas Jasa Instalasi Listrik oleh Pengusaha Konstruksi yang Bersertifikasi

- Contoh Transaksi Jasa Perhotelan

- Contoh Pemotongan PPh Atas Jasa Penyediaan Tenaga Kerja dengan Status Tenaga Kerja sebagai Karyawan Pengguna Jasa

- Contoh Pemotongan PPh Atas Jasa Penyediaan Tenaga Kerja dengan Status Tenaga Kerja Tetap Sebagai Karyawan Perusahaan Penyedia Jasa

- Contoh Penghasilan Jasa Angkutan

- Contoh Pemotongan PPh Atas Jasa Penunjang Bidang Pertambangan Selain Migas

- Contoh Pemotongan PPh Atas Sewa tangki timbun BBM

- Contoh Pemotongan PPh terkait Kontrak Karya

- Contoh Pemajakan Atas Sewa Kendaraan Umum

- Sewa Tower/Menara Komunikasi

- Contoh Pemotongan PPh ATas License Number Pada Produk Software

- Contoh Pemotongan PPh Atas Bunga Pinjaman

- Contoh Pemotongan PPh Atas Dividen yang Diterima oleh Badan

- Contoh Pemotongan PPh Atas Hadiah Perlombaan

- Contoh Pemotongan PPh Atas Komisi Penjualan

- Contoh Perlakuan Perpajakan Atas Listing Fee

PPh Pasal 26

PPh Pasal 26 merupakan cara pelunasan pajak dalam tahun berjalan melalui pemotongan pajak atas penghasilan Wajib Pajak Luar Negeri dari Indonesia berupa:

- dividen;

- bunga termasuk premium, diskonto, dan imbalan sehubungan dengan jaminan pengembalian utang;

- royalti, sewa, dan penghasilan lain sehubungan dengan penggunaan harta;

- imbalan sehubungan dengan jasa, pekerjaan, dan kegiatan;

- hadiah dan penghargaan;

- pensiun dan pembayaran berkala lainnya;

- premi swap dan transaksi lindung nilai lainnya; dan/atau

- keuntungan karena pembebasan utang, yang diterima Wajib Pajak Luar Negeri selain bentuk usaha tetap;

- penghasilan dari penjualan atau pengalihan harta di Indonesia;

- premi asuransi yang dibayarkan kepada perusahaan asuransi luar negeri;

- penghasilan dari penjualan atau pengalihan saham.

Tarif pemotongan dan dasar pengenaan PPh Pasal 26 adalah:

Tarif

|

Dasar Pengenaan Pajak

|

Jenis Penghasilan

|

20%

|

Penghasilan bruto

|

a. dividen;

b. bunga termasuk premium, diskonto,

dan imbalan sehubungan dengan jaminan pengembalian utang;

c. royalti, sewa, dan penghasilan

lain sehubungan dengan penggunaan harta;

d. imbalan sehubungan dengan jasa,

pekerjaan, dan kegiatan;

e. hadiah dan penghargaan;

f. pensiun dan pembayaran berkala

lainnya;

g. premi swap dan transaksi lindung nilai lainnya; dan/atau

h. keuntungan karena pembebasan

utang, yang diterima Wajib Pajak Luar Negeri selain bentuk usaha tetap;

|

20%

|

Perkiraan Penghasilan Neto

|

a. penghasilan dari penjualan atau

pengalihan harta di Indonesia;

b. premi asuransi yang dibayarkan

kepada perusahaan asuransi luar negeri;

c. penghasilan dari penjualan atau

pengalihan saham.

|

Catatan :

Apabila terdapat Persetujuan Penghindaran Pajak Berganda (P3B) antara Pemerintah Indonesia dengan Negara Mitra, maka pengenaan PPh Pasal 26 mengacu pada ketentuan yang terdapat dalam P3B tersebut.

Penghasilan Kena Pajak sesudah dikurangi pajak dari suatu Bentuk Usaha Tetap di Indonesia dikenai pajak sebesar 20% (dua puluh persen), kecuali penghasilan tersebut ditanamkan kembali di Indonesia.

Pada prinsipnya pemotongan PPh Pasal 26 bersifat final, kecuali :

Peraturan terkait pelaksanaan pemotongan PPh Pasal 26:

Apabila terdapat Persetujuan Penghindaran Pajak Berganda (P3B) antara Pemerintah Indonesia dengan Negara Mitra, maka pengenaan PPh Pasal 26 mengacu pada ketentuan yang terdapat dalam P3B tersebut.

Penghasilan Kena Pajak sesudah dikurangi pajak dari suatu Bentuk Usaha Tetap di Indonesia dikenai pajak sebesar 20% (dua puluh persen), kecuali penghasilan tersebut ditanamkan kembali di Indonesia.

Pada prinsipnya pemotongan PPh Pasal 26 bersifat final, kecuali :

- pemotongan atas penghasilan kantor pusat dari usaha atau kegiatan, penjualan barang, atau pemberian jasa di Indonesia yang sejenis dengan yang dijalankan atau yang dilakukan oleh Bentuk Usaha Tetap di Indonesia;

- pemotongan atas penghasilan yang dikenakan PPh Pasal 26 yang diterima atau diperoleh kantor pusat, sepanjang terdapat hubungan efektif antara Bentuk Usaha Tetap dengan harta atau kegiatan yang memberikan penghasilan dimaksud.

- pemotongan atas penghasilan yang diterima atau diperoleh orang pribadi atau badan luar negeri yang berubah status menjadi Wajib Pajak dalam negeri atau Bentuk Usaha Tetap.

Peraturan terkait pelaksanaan pemotongan PPh Pasal 26:

- Keputusan Menteri Keuangan Nomor 624/KMK.04/1994;

- Peraturan Menteri Keuangan Nomor 82/PMK.03/2009;

- Peraturan Menteri Keuangan Nomor 258/PMK.03/2008;

- Peraturan Direktur Jenderal Pajak Nomor PER-52/PJ/ 2009.

- Contoh Pemotongan PPh Atas Pembayaran Dividen ke Luar Indonesia

- Contoh Pemotongan PPh Atas Penjualan Saham yang Dimiliki Wajib Pajak Luar Negeri

- Pembayaran Jasa ke Luar Negeri

Kewajiban Penyetoran Dan Pelaporan PPh

Untuk kewajiban penyetoran dan pelaporan PPh, Menteri Keuangan telah menetapkan batas waktu penyetoran PPh ke Bank Persepsi/Kantor Pos penerima pembayaran serta batas waktu pelaporan SPT Masa PPh ke KPP tempat Wajib Pajak terdaftar sebagaimana diatur dalam Peraturan Menteri Keuangan Nomor 184/PMK.03/2007 tentang Penentuan Tanggal Jatuh Tempo Pembayaran dan Penyetoran Pajak, Penentuan Tempat Pembayaran Pajak, dan Tata Cara Pembayaran, Penyetoran, dan Pelaporan Pajak, serta Tata Cara Pengangsuran dan Penundaaan Pembayaran Pajak sebagaimana telah diubah dengan Peraturan Menteri Keuangan Nomor 80/PMK.03/2010.

Batas waktu pembayaran/penyetoran pajak yang sudah dipotong dan/ atau dipungut oleh Wajib Pajak serta tanggal pelaporan SPT Masa adalah sebagai berikut:

Beberapa hal yang harus diperhatikan terkait dengan kewajiban pemotongan/pemungutan, penyetoran dan pelaporan pajak-pajak yang telah dipotong/dipungut antara lain :

Batas waktu pembayaran/penyetoran pajak yang sudah dipotong dan/ atau dipungut oleh Wajib Pajak serta tanggal pelaporan SPT Masa adalah sebagai berikut:

PPh Pasal 21

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

PPh Pasal 22 Bendahara

|

Disetor pada hari yang sama dengan pelaksanaan pembayaran

|

Paling lama 14 hari setelah Masa Pajak berakhir

|

☞ PPh Pasal 22 Impor yang Dipungut DJBC

|

Disetor dalam 1 hari kerja setelah dilakukan pemungutan pajak

|

Paling lama hari kerja terakhir minggu berikutnya

|

☞ PPh Pasal 22 Migas, Industri, Barang Mewah, Pedagang

Pengumpul

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

PPh Pasal 23

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

☞ PPh Pasal 4 ayat (2) Pemotongan

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

☞ PPh Pasal 4 ayat (2) Setor Sendiri

|

Paling lama tanggal 15 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

PPh Pasal 15 Pemotongan

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

PPh Pasal 15 Setor

sendiri

|

Paling lama tanggal 15 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

PPh Pasal 26

|

Paling lama tanggal 10 bulan berikutnya setelah Masa Pajak berakhir

|

Paling lama 20 hari setelah Masa Pajak berakhir

|

- apabila tanggal jatuh tempo pelaporan, pembayaran atau penyetoran pajak bertepatan dengan hari libur termasuk hari Sabtu atau hari libur nasional, pelaporan, pembayaran atau penyetoran pajak dapat dilakukan pada hari kerja berikutnya;

- pembayaran dan penyetoran pajak dilakukan di Kantor Pos atau bank yang ditunjuk oleh Menteri Keuangan dengan menggunakan Surat Setoran Pajak atau sarana administrasi lain yang disamakan dengan Surat Setoran Pajak;

- Surat Setoran Pajak atau sarana administrasi lain dianggap sah apabila telah divalidasi dengan Nomor Transaksi Penerimaan Pajak (NTPN);

- Wajib Pajak Pemotong atau Pemungut PPh memberikan tanda bukti pemotongan atau tanda bukti pemungutan kepada orang pribadi atau badan yang dipotong atau dipungut PPh setiap melakukan pemotongan atau pemungutan.

Jakarta, Desember 2014

Komentar

Blog yang terjadi interaksi dua arah, pasti ramai pemngunjung atau pembacanya.

bikin password lagi

Royalti adalah suatu jumlah yang dibayarkan atau terutang dengan cara atau perhitungan apa pun, baik dilakukan secara berkala maupun tidak, sebagai imbalan atas:

1. .....

2. penggunaan atau hak menggunakan peralatan/perlengkapan

industrial, komersial, atau ilmiah;

3. dst

Berdasarkan penjelasan di atas, jika ada kasus WP menggunakan peralatan industri milik pihak lain misalnya mesin pengolahan. Apakah tarif PPh Ps 23 yang dikenakan tarif sewa 2% atau royalty 15%? Mohon pencerahan para Suhu. Terima kasih

alat adalah benda berwujud.

mesin pengolahan itu bisa diraba kan? berarti berwujud.

masuk sewa aktiva/alat

bunga itu imbalan terkait utang.

Pasal 4 itu ngomong tax based

pasal 23 itu ngomong withholding taxes.